Máquinas de click Disruptiva

Os movimentos sísmicos no mercado de inovação chacoalharam até startups gigantes e reconhecidas

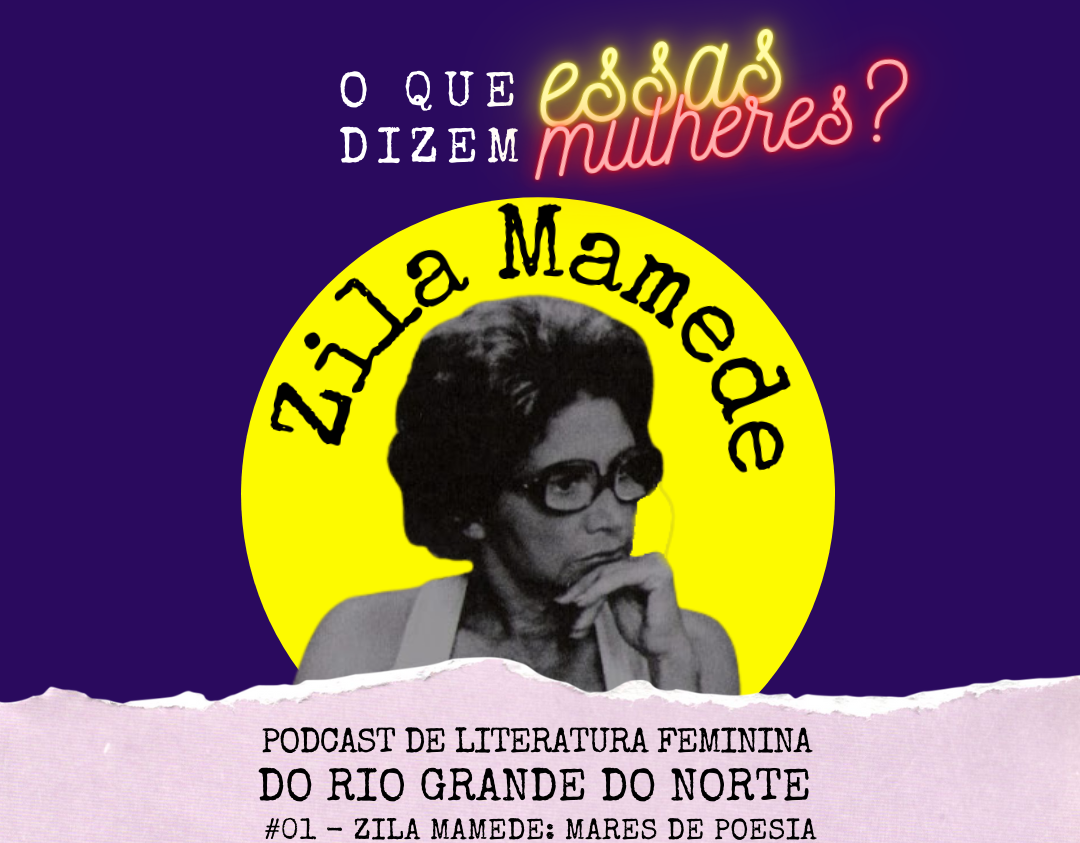

Deixa eu começar com este trecho da AC Um pouco de Filosofia para entender o ecossistema de Natalino, que tive de procurar para entender a menção que me foi feita:

“O ponto comum nesses três casos, que não são únicos, reside na pressão dos pares e do Mercado, o que eu chamo de “Unicornicidade” (inventei essa palavra, hehe): necessidade de escalar velozmente, comendo a maior quantidade de dinheiro possível, com lastro ancorado em potencial futuro, tendo que entregar nada no presente. Aí eu pergunto: não há outra forma de fazer o valuation? O valor das startups não deveria ser lastreado por seu histórico de execução? Vejam a A última coca-cola do deserto. Temos que inovar no aspecto de valoração de ativos, pois, aparentemente, os unicórnios estão gerando bolhas econômica e de frustração, produzindo dúvidas e dívidas, já que parte do iceberg que está submersa não vai dar para ser usada no whisky da moçada. Vejam o unicórnio UBER”.

(GBB-San. 29/01/20)

O estímulo para procurar esta AC se deu por conta do post enviado por uma amiga, que veio acompanhado da menção: “Bem que você falou!”. Longe de ser economista ou visionário – pois acho que estes últimos fazem parte de um time que teve a sorte em acertar dentre zilhões de possibilidades e por isto são, ou serão, exaltados -, prefiro apostar na Física e na Matemática, como deixei claro nas ACs Uma retro-perspectiva baseada no “0 ponto 9”, onde mostro que é possível prever até que ponto uma empresa pode crescer utilizando uma matemática simples, e em Domando a natureza caótica da Inovação, quando utilizo a teoria do Caos para sugerir que a quebradeira de empresas está longe de aleatoriedades caprichosas de Mercado, mas que dependem de variáveis sensíveis mal trabalhadas. Esta AC é só mais um pouco da amostra daquilo que insistimos em não usar: Física e Matemática básicas.

O Post de 09/05/22 da plataforma Startse

Eis o que recebi: O desespero dos unicórnios – uma nova realidade bate à porta!. Publicado, portanto, 2 anos e 3 meses depois que descrevi a Unicornicidade. Massa, né não? E o que tem lá? Matematicamente o óbvio: “OS EFEITOS NAS GIGANTES. Os movimentos sísmicos no mercado de inovação chacoalharam até startups gigantes e reconhecidas: Netflix, Nubank e Uber, que o digam. A primeira, começou a sofrer com a competição com outros serviços de streaming, que são de empresas que possuem diversas outras verticais para dar lucro, o que torna a produção dos conteúdos mais fácil, podendo inclusive dar prejuízo. Para se manter na briga, a Netflix terá que subir cada vez mais o valor da assinatura e entregar conteúdo original – e caro – cada vez mais frequentemente. O Nubank, depois de aguardar anos para realizar seu IPO, se viu em um mercado com menos apetite por resultados futuros: os investidores querem ver os negócios dando lucro agora e não o potencial de lucro no futuro. O resultado? A correção de preço do valuation das empresas tech nas bolsas de valores (no Brasil e internacionais) representou uma queda de mais de 65% nas ações do Nubank desde o IPO. A última a sentir os abalos foi a Uber. O serviço de motoristas via aplicativo, embora reconhecidamente líder de mercado em diversos países, percebeu que os investidores estão medindo o valor das empresas por outra régua: agora, não querem saber somente de receita, mas também de lucro e dinheiro em caixa”.

Num mundo planificado pela Internet, quando uma coisa acontece por lá, respinga por cá. Então: “A REALIDADE BATE À PORTA DOS UNICÓRNIOS NO BRASIL. Os reflexos no mercado nacional também já começam a aparecer: nas últimas semanas, as notícias sobre uma onda de demissões em unicórnios brasileiros pegou muitos de surpresa. Pelo menos quatro grandes startups brasileiras – Quinto Andar, Facily, Creditas e Loft – fizeram cortes em seus quadros de colaboradores e causaram furor no LinkedIn. A motivação das demissões? Capital. Embora tenham anunciado rodadas de investimento vultosas nos últimos tempos, as startups precisam começar a apresentar resultados financeiros positivos, com lucro e dinheiro em caixa – o que só é conquistado ao reduzir os gastos e aumentar a receita. Outra razão para os cortes é a possibilidade, bastante real, de que as grandes rodadas fiquem cada vez mais difíceis de conquistar. Ou seja, agora será necessário guardar dinheiro para se estabilizar, em vez de queimar dinheiro para crescer. O cenário macroeconômico não deve ser favorável para emendar rodadas de captação seguidas”.

Um modelinho simples para entender o que está acontecendo

Fiz uma figurinha o mais simples que consegui, para esta AC não ficar tecnicamente longa. Quem já analisou qualquer sistema pode ver que:

Sinalização de Investimento = Lucro – Ralo

O Lucro vem da diferença entre a demanda consolidada e o custo para gerar produtos e serviços. O problema é o Ralo. Compor esse elemento não é fácil, mas posso dar dicas se seus ruídos geradores. Observem que não são variáveis aleatórias, mas caoticamente previsíveis:

- Fuga de clientes (queda na demanda por produtos e serviços)

- Entrada de novas soluções no Mercado (uma startup mais competitiva)

- Flutuação do câmbio

- Tecnologia lábil, instável, ineficaz ou cara

- Problemas de fornecimento (produzido por uma guerra, por exemplo)

- Interpretação equivocada ou atraso dos dados

- Um futuro que não veio…

Um ruído muito forte poderia ampliar o ralo a um patamar capaz de suplantar o lucro, o que deveria, por si só, ser um balizador para o investimento. Poder-se-ia continuar investindo por um determinado tempo, mas o ansiedade por abrir o capital a partir de um IPO (oferta pública inicial) na bolsa de valores, o marketing auto-induzido e auto-acreditado (sim, as pessoas acreditam no que elas próprias inventam), produz efeito contrário: “queime dinheiro para crescer e dominar antes que alguém o faça”, levando todos a ignorar a sinalização negativa de investimento. Como resultado, o “Ralo” cresce e se torna um sinalizador eficaz para quem está fora da bolha de auto-indução. Resultado: cessam-se os investimentos ao mesmo tempo em que se começa o despejo das ações no Mercado.

Modelinho simples para entender o que está acontecendo.

Máquinas de click

Juntas, as empresas citadas apresentam rombo da ordem de centenas de bilhões de dólares. São BigTechs que nunca lucraram. A forma como movimentam grandes quantidades de dinheiro e, curiosamente, não entregam produtos tangíveis mas apenas serviços, me faz compará-las a outro tipo de negócio: o de apostas. A quantidade, o longo tempo e grande velocidade com que os recursos são nelas investidos, ignorando-se os ruídos, as levará irremediavelmente a um fim de fácil definição: implosão! Em minha visão, startups com este modo de operação são apenas máquinas de click, temporárias. Bastam alguns dedos, ou a falta deles, e a coisa degringola.

Finalizando…

Espero daqui a mais 2 anos e 3 meses estar errado, mesmo sendo um seguidor fiel da Física e da Matemática, o que faz com que não acredite em unicórnios. Bons clicks para vocês.

Referências:

O desespero dos unicórnios – uma nova realidade bate à porta!

A coluna Empreendedorismo Inovador é atualizada às quartas-feiras. Gostou da coluna? Do assunto? Quer sugerir algum tema? Queremos saber sua opinião. Estamos no Facebook (nossaciencia), Twitter (nossaciencia), Instagram (nossaciencia) e temos email (redacao@nossaciencia.com.br). Use a hashtag #EmpreendedorismoInovador.

A coluna Empreendedorismo Inovador é atualizada às quartas-feiras. Gostou da coluna? Do assunto? Quer sugerir algum tema? Queremos saber sua opinião. Estamos no Facebook (nossaciencia), Twitter (nossaciencia), Instagram (nossaciencia) e temos email (redacao@nossaciencia.com.br). Use a hashtag #EmpreendedorismoInovador.

Leia a edição anterior: Criando uma startup de um copo d´água

Gláucio Brandão é Pesquisador em Extensão Inovadora do CNPq – Conselho Nacional de Desenvolvimento Científico e Tecnológico.

Gláucio Brandão

Deixe um comentário